В последнее время все большую популярность в России приобретает страхование жизни, а особенно его накопительные виды, когда выплаты происходят не только в случае смерти, но и по достижении определенного возраста или при других событиях.

С 1 января 2015 года для стимулирования страхования жизни в Налоговом законодательстве появилась дополнительная льгота – налоговый вычет по внесенным страховым взносам.

Согласно законодательству РФ (ст.219 НК РФ) при оплате страховых взносов по договору добровольного страхования жизни, заключенному на срок не менее пяти лет, Вы можете получить налоговый вычет и вернуть себе часть затраченных денег на страхование жизни — до 13% от понесенных расходов на страхование жизни.

В каких случаях можно получить налоговый вычет на страхование жизни?

Воспользоваться социальным налоговым вычетом на страхование жизни и вернуть себе часть расходов можно при следующих условиях:

1. Договор добровольного страхования жизни заключен со страховой организацией на срок не менее пяти лет.

Пример: В 2021 году Дорогина С.В. заключила договор на страхование жизни сроком на 1 год. В связи с тем, что договор был заключен на срок менее 5 лет, социальным вычетом по расходам на уплату страховых взносов Дорогина С.В. воспользоваться не сможет.

Пример: Платонов Г.А. заключил в 2021 году договор на страхование жизни сроком на 7 лет. По страховым взносам, которые Платонов Г.А. уплачивает ежегодно, он сможет получить налоговый вычет.

2. Договор заключен на страхование собственной жизни или следующих родственников:

- супруга (в том числе вдовы, вдовца),

- родителей (в том числе усыновителей),

- детей (в том числе усыновленных, находящихся под опекой (попечительством)).

Обратите внимание: в отличие от вычета на лечение/обучение, ограничений по возрасту детей нет, то есть вычет можно получить даже по расходам на страхование жизни своих совершеннолетних детей.

3. Вы официально работаете и платите налог на доходы. По своей сути налоговый вычет — это часть дохода, которая не облагается налогом. Поэтому Вы не можете вернуть себе больше денег, чем перечислили в бюджет подоходного налога. Это около 13% от официальной зарплаты. Если Вы официально не работаете и не платите налог на доходы, то вычетом Вы воспользоваться не сможете.

Жизнь за вычетом

Это наше большое достижение в области законодательных инициатив. Понятно, что сейчас все накладывается на непростую макроэкономическую ситуацию, которая в нашей стране сформировалась, тем не менее это хороший задел на дальнейшее развитие отрасли.

Наш сектор несколько лет подряд показывает одни из самых высоких темпов роста среди всех финансовых рынков страны. Согласно данным Банка России, объем премий, собранных российскими компаниями по страхованию жизни, за 9 месяцев 2014 года увеличился на 27% по сравнению с аналогичным периодом прошлого года — до 74,83 млрд рублей. Но даже несмотря на такие темпы развития, объем рынка и его доля в ВВП пока находятся на весьма скромном уровне по сравнению с западноевропейскими и восточноевропейскими странами. В большинстве стран именно введение стимулирующего налогового режима стало чрезвычайно важным драйвером для становления и ускоренного развития страхования жизни.

С 1 января 2015 года все клиенты, которые получили полисы на срок от пяти лет, имеют право на получение социального налогового вычета. Максимальный вычет составляет 13% при договоре на сумму от 120 тысяч рублей. Как это работает? Человек заключает договор на страхование жизни с ежегодным платежом, например 100 тысяч рублей. По окончании года он подает декларацию, подает заявление на получение налогового вычета и получает от государства 13 тысяч рублей.

Если полис на 120 тысяч рублей, то он получает 13% от этой суммы. Если полис на 200 тысяч рублей, то он получает все равно 13% от 120 тысяч рублей. Помимо страхования жизни по существующему законодательству социальные налоговые вычеты распространяются на расходы на благотворительность, на обучение, на лечение и приобретение медикаментов, на негосударственное пенсионное обеспечение и добровольное пенсионное страхование, на накопительную часть трудовой пенсии.

Мы сейчас будем уточнять некоторые технические вопросы, но, по нашей интерпретации, новый порядок может применяться и к уже заключенным договорам долгосрочного страхования жизни, но распространяется только на взносы, поступившие с 1 января 2015 года. Платежи осуществляются именно с первого января. Они могут быть квартальными, месячными и годовыми. Важным фактором является то, что договор может заключить не любая страховая компания, а только компания, специализирующаяся на страховании жизни. Этот договор должен быть заключен на срок от пяти лет и более. Договор может быть заключен в пользу страхователя, супруга или супруги, родителей и детей.

Предусмотрено два способа получения налогового вычета. Первый — подать декларацию по месту жительства, а второй касается только тех, кто оформил полис через работодателя, в этом случае налоговый вычет также можно получать через работодателя.

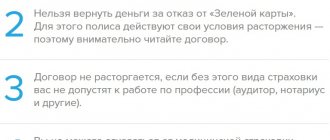

Важность закона трудно переоценить, поскольку во всем мире действуют два фактора развития рынка страхования жизни. Первый — это ставки доходности, сопоставимые или даже превышающие ставки по депозитам. Мы этого себе позволить пока не можем, тем более сейчас. Второй — это налоговые вычеты. Государство, таким образом, говорит гражданам: спасибо за длинные инвестиции, мы готовы за это ввести для вас аккумулирующий режим. В России до сих пор не было ни одного из этих факторов и тем не менее страхование накопительное, инвестиционное страхование жизни развивалось. Теперь появилось одно из условий. У нас, конечно, не как на Западе, где 40% возвращают, у нас гораздо меньше, но, тем не менее, это все равно очень хороший фактор. Возврат налога может восприниматься и как дополнительная доходность для клиента в размере 13%. Правда, в случае досрочного расторжения договора клиент будет обязан возместить сумму социального налогового вычета, чтобы не было каких-то мошеннических схем. Не будет такого только, если клиент принесет справку из налоговой инспекции о том, что он не воспользовался вычетом.

Трудно сейчас делать прогноз, каким образом закон подхлестнет развитие рынка страхования жизни. Еще пару месяцев назад я бы это готов был сделать, но сейчас в свете изменений, которые происходят, трудно вычленить эффект от этой новации от других эффектов. В ситуации, которая была у нас еще полгода назад, можно было бы с уверенностью сказать, что налоговые льготы ускорили бы развитие рынка в полтора раза. Но сейчас сколь-нибудь четкие прогнозы невозможны.

Что касается влияния падения курса рубля на судьбу долгосрочных рублевых договоров страхования жизни, то тут все более или менее ясно. Договора, естественно, продолжают действовать. Понятно, что когда ставки на рынке растут, и страховая компания больше зарабатывает инвестиционных денег, страхователь тоже не должен оставаться в стороне. По правилам многих компаний 90% от заработанных инвестиционных денег распределяются на полисы, действующие в этом году. Соответственно, если компания будет зарабатывать больше номинального рублевого дохода, 90% дохода будут распределяться среди полисов, действующих в этом году. Определенная часть договоров исторически заключается в евро и в долларах. При этом доходность скорее всего будет снижена согласно стоимости этих денег на текущий момент. Механизмы внутренней защиты существуют. Каждый год компания объявляет реальную доходность. В среднем компания оставляет себе 10-15% инвестиционного дохода, чаще 10%.

Если компания соблюдает принципы соответствия активов и обязательств, действует не конъюнктурно, а стратегически, то она должна иметь в своем портфеле долгосрочные бумаги и достаточные валютные резервы. Средний срок накопительного страхования на рынке 12-15 лет, не такой большой как на Западе, где срок 25-30, но все равно достаточно большой для нашей страны. Соответственно, у страховщиков жизни в портфеле примерно 50-60% — это долгосрочные ценные бумаги. Обычно это государственные ценные бумаги либо корпоративные облигации, причем чаще всего квазигосударственные. В соответствии с принципами международной финансовой отчетности, если компания держит эти бумаги под действующие полисы, то они держатся до погашения, и они не переоцениваются по рыночной стоимости, неважно, какая сегодня рыночная стоимость, важна та ставка, которая зафиксирована в договоре. Мы сейчас ведем переговоры с регулятором о решении, которое позволит страховщикам не нарушать правила, и очень надеемся на понимание.

Размер налогового вычета на страхование жизни

Размер налогового вычета на страхование жизни рассчитывается за календарный год и определяется следующими факторами:

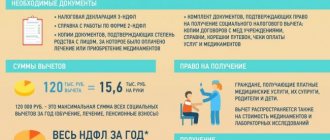

1. Вы можете вернуть до 13% от расходов по страховым взносам, но не более 15 600 рублей. Это связано с ограничением на максимальную сумму вычета в 120 000 рублей (120 000 руб. * 13% = 15 600 рублей).

Пример: В 2021 году Савельев О.А. заключил со страховой компанией договор по страхованию жизни на 5 лет. В 2020 году сумма страховых взносов составила 75 000 рублей. За 2021 год Савельев О.А. заработал 400 000 рублей и уплатил подоходного налога 52 000 рублей. Таким образом, за 2021 год он сможет вернуть 9 750 рублей (75 000 * 13%).

При этом ограничение в 15 600 рублей относится не только к вычету на страхование жизни, а ко всем социальным вычетам. Сумма всех социальных вычетов (обучение, лечение, медикаменты, пенсионные взносы) не должна превышать 120 тыс. рублей, то есть вернуть Вы можете максимум 15 600 рублей по всем вычетам. Иными словами, максимальный предел в 120 000 рублей ограничивает общую совокупную сумму всех видов социальных вычетов.

Пример: В 2021 году Белкина А.А. заключила со страховой компанией договор по страхованию жизни сроком на 5 лет. В 2020 году она уплатила страховых взносов на сумму 45 000 рублей. Также в 2021 году Белкина А.А. оплатила собственное обучение в размере 100 000 рублей. За 2021 год Белкина А.А. заработала 600 000 рублей и уплатила подоходного налога 78 000 рублей. Так как в совокупности по всем видам социальных вычетов максимальное ограничение составляет 120 000 рублей, то к вычету Белкина А.А. сможет заявить только 120 000 рублей. Таким образом, за 2021 год она сможет вернуть 15 600 рублей (120 000 * 13%).

2. Вы не можете вернуть себе больше денег, чем перечислили в бюджет подоходного налога (около 13% от официальной зарплаты).

Пример: В 2021 году Зайцева О.А. заключила со страховой компанией договор по страхованию жизни на 5 лет. В 2020 году сумма страховых взносов составила 60 000 рублей. В 2021 году Зайцева О.А. работала один месяц (в связи с выходом в декретный отпуск), и ее зарплата составила 40 000 рублей, с которых было удержано 5 200 рублей подоходного налога. Таким образом, за 2020 год Зайцева О.А сможет вернуть только 5 200 рублей (40 000 *13%) несмотря на то, что страховых взносов было уплачено на сумму 60 000 рублей. Остаток налогового вычета не может быть перенесен на последующие годы и сгорит.

3. Получение вычета возможно только по взносам на страхование жизни. При заключении комбинированного договора, включающего помимо добровольного страхования жизни и страхование от несчастных случаев и болезней, социальный налоговый вычет в соответствии с пп. 4 п. 1 ст. 219 НК РФ может быть предоставлен по такому договору только в сумме страховых взносов, относящейся к добровольному страхованию жизни. Подробнее ниже.

Какие дополнительные расходы по обслуживанию долга можно вернуть?

Банк начисляет не только проценты на кредиты, но взимает дополнительную плату за обслуживание долга, включая страховку по покрытию рисков. Возврат средств возможен при соблюдении некоторых правил.

Возврат страховки

Страхование при оформлении кредита — добровольная процедура, от которой можно отказаться. Отказ иногда становится причиной повышения ставки процентов по кредиту. Нередко страховка заключается по умолчанию, а заемщик узнает о ее наличии только после внимательного ознакомления с деталями подписанного договора дома. Страховую премию могут включать в качестве бонуса в программу кредитования или просто присовокупляют к графику погашения кредита.

ВАЖНО!

В течение 14 дней со дня оформления кредитного, а вместе с ним и страхового договора, заемщик может расторгнуть страховку. Сумма вернется на счет клиента, и ее можно использовать для погашения кредитных обязательств.

Если отказ от страхования влечет за собой повышение процентной ставки, условие должно быть четко прописано в договоре кредитования. До отказа есть смысл взвесить, какой вариант будет выгодным.

Возврат подоходного налога

Государство предусматривает возврат 13 % уплаченного гражданином подоходного налога при соблюдении условий:

- средства возвращаются по ипотечному кредиту;

- наличие официального места трудоустройства, где высчитывается НДФЛ;

- вычет полагается однократно в пределах установленной суммы — 13 % с 2 млн рублей.

Чтобы оформить вычет, нужно подать 3-НДФЛ в территориальное отделение ФНС.

Налоговый вычет предусмотрен и для тех, кто берет кредит на образование. Условие — наличие у вуза лицензии Минобразования РФ. За год гражданин может вернуть 15,6 тыс. рублей, потраченных на обучение. Вычет на оплату контрактов детей составляет 5 тыс. рублей.

Возврат дополнительных комиссий

Законодательство запрещает взыскивать с заемщика дополнительные комиссии за досрочное погашение займа, открытие счета и выдачу кредита. Если таковые были уплачены, плательщик вправе требовать у кредитора возврата средств. Если финансовое учреждение откажется возвращать деньги, подается иск в суд.

Другие варианты возврата

Все предусмотренные выплаты по кредиту банк оговаривает с заемщиком до подписания договора. Незаконные платежи закон позволяет вернуть. Действовать можно самостоятельно или с помощью юриста.

Договор страхования обязательно заключается только по одному виду кредита — по ипотеке. В остальных случаях банк не вправе навязывать покупку страхового полиса. Заемщик может отказаться от страховки и после подписания кредитного договора. На это есть срок в две недели. Банк обязан вернуть деньги, потраченные заемщиком на страхование.

Можно ли получить вычет по страхованию при кредитовании?

При оформлении ипотеки одним из условий банка-кредитора часто является заключение договора смешанного страхования, включающего страхование жизни, здоровья, имущественных интересов на время погашения ипотеки. Согласно пп.4 п.1 ст.219 НК РФ при уплате взносов по договору страхования жизни (если он заключается на срок 5 лет и более) можно получить налоговый вычет. В связи с этим возник вопрос: можно ли получать вычет в подобном случае? Некоторые налогоплательщики даже уже успели получить вычет по расходам на страхование жизни по таким договорам.

Однако Министерство Финансов РФ в своем письме от 17.08.2016 N 03-04-05/48235 прояснило, что при заключении такого вида договоров вычетом воспользоваться нельзя, так как выгодоприобретателем является банк, а не лица, уплатившие взносы на страхование.

Пример: В 2021 году Новиковым А.В. для приобретения квартиры был оформлен ипотечный кредитный договор, а также по требованию банка-кредитора заключен договор смешанного страхования, включающего страхование жизни, здоровья, имущественных интересов и титульное страхование. В связи с тем, что в соответствии с условиями договора страхования выгодоприобретателем в части суммы страховой выплаты является банк, получить налоговый вычет по расходам на страхование жизни Новиков А.В. не сможет.

Как заключать договор

Покупая страховку, вы должны убедиться, что в вашем договоре присутствуют существенные условия ДСЖ:

- сведения о страхователе;

- информация о характере страховых случаев;

- срок соглашения;

- размер суммы страховки.

Оформить ДСЖ вы можете в любое удобное для вас время – даже в середине года. Главным условием для получения соответствующего вычета остается длительность договора на срок не менее пяти лет.

Для оформления страховки вы должны обратиться в удобную для вас СК, где вам предоставят перечень необходимых документов. Когда вы соберёте все бумаги, агент оформит с вами страховой полис. Обратите внимание, что при страховании третьего лица (супруга или родителя) потребуется согласие и подпись этого человека.

Документы, необходимые для оформления налогового вычета на страхование жизни

Налоговым кодексом РФ не закреплен перечень указанных документов. Однако их можно выделить на основании имеющихся разъяснений контролирующих органов:

- декларация 3-НДФЛ;

- договор добровольного страхования жизни;

- платежные документы, подтверждающие оплату страховых взносов;

- документы, подтверждающие уплаченный подоходный налог (справка 2-НДФЛ).

Ознакомиться с полным списком документов Вы можете здесь: Документы для налогового вычета на страхование жизни

Когда и за какой период можно получить налоговый вычет?

Вы можете вернуть деньги за страхование жизни только за те годы, когда Вы непосредственно производили оплату страховых взносов. Отметим, что право на вычет в сумме страховых взносов по договорам добровольного страхования жизни предоставлено налогоплательщикам с 1 января 2015 года (пп. 4 п. 1 ст. 219 НК РФ).

При этом подать декларацию и вернуть деньги можно лишь в году, следующим за годом оплаты. Например, если Вы оплатили страховые взносы в 2021 году, то вернуть деньги сможете в 2021 году.

Как получить вычет и какие нужны документы

Вычет по страхованию жизни можно получить не только через налоговую инспекцию, но и через работодателя.

Налоговая инспекция

Получить вычет через налоговую инспекцию можно в следующем году после года, в котором была внесена оплата за страховку. То есть, если оплатить страховку в 2021 году, то вычет можно будет получить только в 2022 году.

Для этого в инспекцию потребуется представить (абз. 2 подп. 4 п. 1 и п. 2 ст. 219 НК РФ) следующие документы:

- Декларация 3-НДФЛ;

- Справка 2-НДФЛ;

- Договор страхования;

- Лицензия страховой, если ее реквизиты не указаны в договоре;

- Квитанции об оплате;

- Свидетельство о рождении/браке (при необходимости).

Срок проведения камеральной проверки составит до трех месяцев со дня представления налогоплательщиком налоговой декларации. И еще месяц понадобится на перечисление средств.

Получить налоговый вычет можно не выходя из дома! Для этого нужно зарегистрироваться на сайте Госуслуг и подтвердить личность (учетную запись). После этого заходим на сайт налоговой. Нажимаем ссылку «Личный кабинет». Входим через госуслуги (ЕСИА) в личный кабинет налогоплательщика, проверяем все, знакомимся с функционалом. Далее в разделе «Профиль» необходимо получить сертификат ключа проверки электронной подписи, что позволит вам подписывать и направлять в налоговые органы документы в электронном виде.

После получения электронной подписи можно подать 3-НДФЛ через раздел «Жизненные ситуации». И там же оформить заявление на получение вычета.

Удобство личного кабинета состоит еще в том, что всегда можно отследить статус работы над заявлением. Заполненная декларация остается в вашем кабинете, и на следующий год не нужно будет долго искать необходимые данные.

Работодатель

Получить вычет через работодателя возможно до окончания налогового периода (в том же году, когда оплачена страховка) при обращении с письменным заявлением к работодателю с приложенным уведомлением на право получения вычета, выданного налоговой инспекцией.

В этом случае в налоговую инспекцию подаются следующие документы:

- Договор страхования;

- Лицензия страховой, если ее реквизиты не указаны в договоре;

- Квитанции об оплате;

- Свидетельство о рождении/ браке (при необходимости);

- Заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов.

Подача 3-НДФЛ не требуется. Право на получение налогоплательщиком указанного вычета должно быть подтверждено налоговой инспекцией в срок, не превышающий 30 календарных дней со дня подачи налогоплательщиком в налоговый орган письменного заявления и документов, подтверждающих право на получение вычета.

Вычет будет предоставлен работодателем, начиная с месяца, в котором налогоплательщик обратился к нему за его получением.

То есть, начиная с месяца подачи письменного заявления, работодатель не будет удерживать с вас НДФЛ в размере положенного вам вычета.