Бесплатная консультация юриста по интернету 24 часаАдвокат по жилищным вопросам в Санкт-Петербурге.Бесплатные консультации юриста по трудовым спорам.

5/5 (1)

Можно ли вернуть процент по кредиту в Сбербанке при досрочном погашении

В одном из своих определений Верховный суд РФ уточнил, что исходя из норм, закрепленных в статье 809 Гражданского кодекса РФ, проценты по кредиту представляют собой плату за услуги банка по предоставлению заемных средств. Таким образом, гражданин не обязан оплачивать эти услуги за то время, когда фактически не пользовался этими услугами.

Внимание! Анализ практики показывает, что большая часть российских кредитных организаций применяет аннуитетные, то есть равные, платежи. Из-за этого при досрочном возвращении заемных средств происходит необоснованное обогащение кредитной организации, поскольку взята оплата за использование привлеченных денег за то время, когда эти деньги фактически не использовались лицом, получившим кредит.

Из вышеописанного определения Верховного суда РФ вытекает право лица, привлекшего заемные средства и досрочно возвратившего эти средства кредитной организации, вернуть часть денег, уплаченных в качестве процентов по кредиту.

Когда возможен возврат процента по кредиту

Проценты формируют прибыль банка, которая ему крайне важна. Просто так ни одна финансовая организация возвращать деньги заемщикам не станет. Но в некоторых случаях заемщик получает законное право вернуть часть процентов:

- В случае досрочного погашения ссуды.

- Если есть право на получение налогового вычета.

- Если это предусмотрено кредитным договором.

Все эти варианты подробно и рассмотрим. Только при этих трех обстоятельствах можно вернуть проценты по кредиту, во всех остальных ничего сделать нельзя.

Когда можно запросить возврат средств

Необходимо обратить внимание на временной промежуток, в течение которого клиент вправе обратиться в кредитную организацию с просьбой вернуть проценты при досрочном возвращении заемных средств.

В их число входят следующие пункты:

- применение дифференцированной схемы. Этот вариант предполагает, что в первой части временного периода, на который предоставлены заемные средства, гражданин для погашения займа вносит большее количество денежных средств по сравнению со второй частью этого периода. В этой ситуации процент будет незначительным;

- незадолго до окончания срока действия договора, в рамках которого были привлечены заемные денежные средства, деньги возвращены кредитной организации практически в полном объеме. До полного погашения займа гражданину остается сделать 2-3 платежа. В этой ситуации проценты, начисляемые за использование денежных средств, практически полностью выплачены, и оставшиеся платежи идут на погашение основной суммы долга. Возврат процентов можно потребовать, но размер этого возврата будет небольшим;

- заемные средства привлечены на короткий срок. К примеру, кредит получен на 4 месяца. В этой ситуации проценты распределяются почти в равных долях на весь период действия кредита. Требовать возврата процентов фактически бессмысленно.

Гражданину, прежде чем написать заявление с просьбой произвести возврат процентов, необходимо изучить график погашения кредита.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Когда заёмщик может вернуть деньги переплаченные за выплату ипотеки

Больше половины добросовестных заёмщиков гасят свою ипотечную задолженность раньше срока окончания договора, при этом при оформлении кредитного займа специально указывая долгий срок. Существует два варианта, являющихся основанием пересчёта суммы платежа банком при которых можно рассчитывать на возврат уплаченных процентов:

- Частичное досрочное погашение. То есть заёмщик регулярно или несколько раз сознательно платит деньги превышающие ежемесячный обязательный платёж по ипотеке. В этих случаях банк,чтобы не упустить свою выгоду и для того,чтобы вы не претендовали на возврат переплаченных процентов при досрочном погашении ипотеке предлагает, либо сократить срок действия договора, либо уменьшить сумму ежемесячного платежа. При этом заёмщик тоже не проигрывает, так как банком делается пересчёт суммы с вычетом уже выплаченной;

- Полное досрочное погашение. Это означает, что момент действия кредитного договора заёмщик закрывает всю сумму задолженности единовременным платежом. Аннуитентная платёжная система всех банков в этот момент формирует переплату по процентам, так как она была основана на более длительном периоде и вот именно вот эту разницу заемщики могут вернуть.

Рекомендуемая статья: Ипотека семьям с 2 детьми в 2021 году

Именно второй случай и служит законным основанием ситуации при котором можно смело обращаться в банк и требовать возместить разницу в переплате, но только за тот период времени, когда уже была внесена полная оплата и договор не действовал.

Законные основания предусматривающие права заёмщика на возмещение процентов регламентированы нормативно-правовыми актами Российской Федерации и разъясняющим регламентом Центробанка РФ.

Проведение возврата

Давайте подробнее рассмотрим процедуру возврата процентов в ПАО «Сбербанк»:

- составить заявление о возврате процентов. С написанным заявлением обратиться в отделение банка не позднее, чем за 30 дней до даты планируемого погашения займа;

- произвести погашение кредита. Осуществить это действие следует до того момента, который указан в договоре, в рамках которого привлекались заемные средства;

- после того как кредит полностью выплачен, гражданину необходимо обратиться в отделение банка с просьбой выдать справку о том, что у этого гражданина отсутствует задолженность перед этой банковской организацией. Отметим, что эта справка предоставляется на безвозмездной основе;

- рассчитать сумму переплаченных процентов, используя для этого специальный калькулятор;

- составить и подать в кредитную организацию новое заявление с требованием вернуть излишне оплаченные в качестве процентов денежные средства.

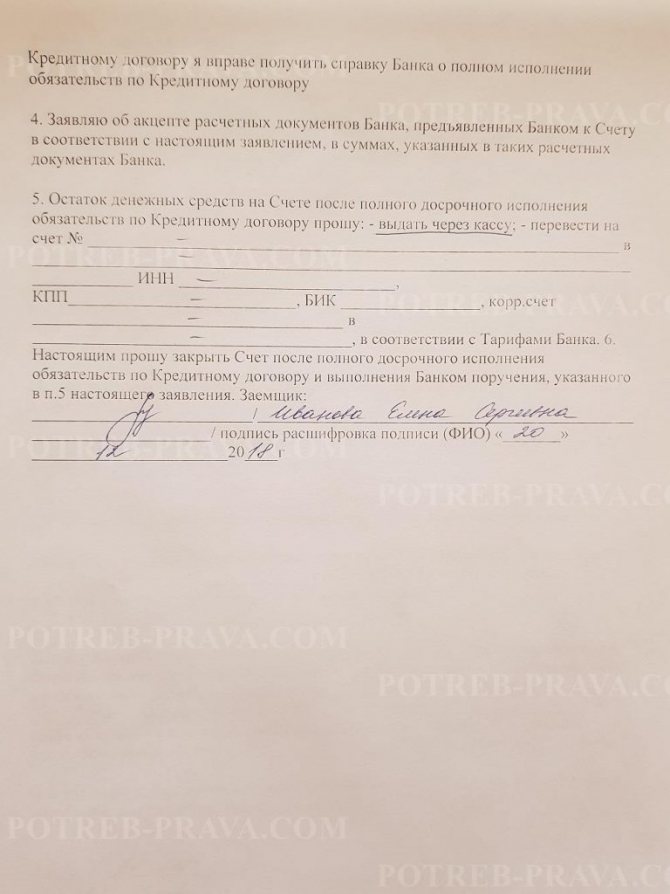

ВНИМАНИЕ! Посмотрите заполненный образец заявления на полное досрочное гашение кредита:

Возврат по специальным программам банков

На рынке это иногда встречается. Например, банк готов вернуть заемщику часть уплаченных процентов при соблюдении некоторых условий и обязательном погашении кредита без пропусков и даже малейших опозданий. При этом могут быть дополнительные требования, например, покупка страховки или какой-то услуги.

Яркий пример — возврат части процентов по кредиту в Совкомбанке. Банк предлагает всем заемщикам подключить услугу “Гарантированная ставка”. По ее условиям банк после выплаты сделает перерасчет по минимальной ставке, например, 4,9%, и вернет заемщику деньги.

Если рассматривать, в чем подвох, нужно внимательно смотреть на условия подобных предложений. Например, в Совкомбанке это сама платность подключения к услуге “Гарантированная ставка” и условия пересчета:

- нет было просрочек по всем кредитным продуктам банка;

- клиент кроме кредита пользуется картой рассрочки Халва и каждый месяц совершал минимум 1 покупку по ней;

- на весь срок кредита была подключена страховка;

- клиент не делал частичного и полного досрочного гашения.

Так что, если банк обещает вернуть часть процентов после выплаты ссуды, обязательно есть какие-то условия, причем довольно серьезные. Внимательно их изучите, прежде чем соглашаться: по факту далеко не все заемщики в итоге получают этот возврат.

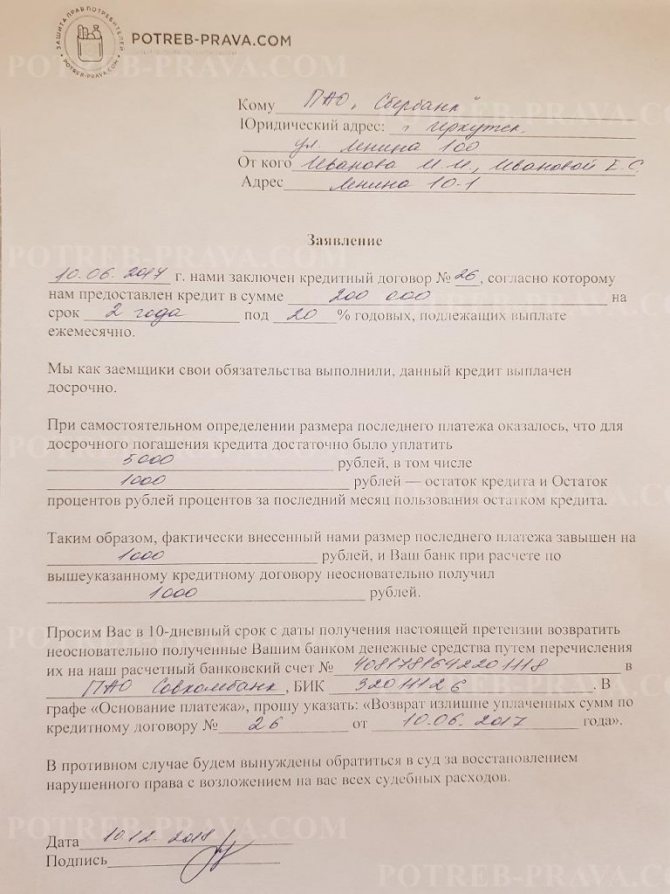

Заявление на возврат излишне уплаченных процентов

Достаточно часто бланки заявлений о возврате излишне уплаченных процентов имеются в отделениях Сбербанка. Гражданину потребуется придти в отделение и попросить сотрудников предоставить этот бланк.

Если не удастся получить бланк в отделении Сбербанка, то заявление можно составить в свободной форме, обязательно указав следующие сведения:

- фамилию, имя и отчество, а также реквизиты документа, удостоверяющего личность гражданина, подающего заявление;

- номер договора, в рамках которого были предоставлены заемные средства, и дату заключения;

- описание условий договора: сумму заемных средств, срок, на который предоставлялись эти средства, процентную ставку;

- информацию о возвращении заемных средств в полном объеме;

- подробный расчет суммы переплаченных процентов;

- требование произвести возврат суммы переплаченных процентов;

- банковские реквизиты, на которые необходимо перечислить причитающуюся гражданину сумму;

- сообщение о том, что в случае если банк откажется произвести возврат денежных средств, гражданин обратится в суд.

Заявление скрепляется собственноручной подписью гражданина с расшифровкой и указанием даты подписания.

ВНИМАНИЕ! Посмотрите заполненный образец заявления в Сбербанк о выплате излишне уплаченных процентов при досрочном погашении:

Юридические аспекты процедуры

Исковое заявление подается на основании официальных документ, подтверждающих отношения с банком. Отрицательный ответ должен быть аргументированным в письменном виде. Если клиент считает его необоснованным, то имеет полное право обратиться в суд.

Даже при наличии в договоре пункта о невозможности вернуть проценты при досрочном погашении кредита, заемщик может попробовать их вернуть. Это предусмотрено законодательством РФ, а также отображено в разъяснениях по ипотечному кредитованию от Центрального Банка. Поэтому, если банк аргументирует свой отказ договором, то это все равно не служит основанием для прекращения действий.

Согласно статистике, при наличии подтверждающей документации, в большинстве случаев суд принимает сторону заемщика. Правительством строго регламентировано получение жилищных займов населением, поэтому закон на стороне гражданина. Чтобы повысить шансы на благоприятный исход, рекомендуется получить консультацию юриста, который разъяснит непонятные моменты и даст официальную оценку на притязания.

Необходимые документы

Для того чтобы вернуть денежные средства, переплаченные в качестве процентов по кредиту, гражданину потребуется предоставить следующую документацию:

- копию договора, в рамках которого предоставлялся кредит;

- справку, подтверждающую факт полного погашения задолженности;

- документ, удостоверяющий личность гражданина.

Возврат процентов по кредиту в налоговой

Больше всего заемщиков волнует вопрос, можно ли вернуть 13% с потребительского кредита, обратившись в ФНС. Налоговое законодательство в некоторых случаях позволяет заемщикам вернуть часть уплаченных процентов (возврат НДФЛ). Но это актуально далеко не для каждого кредита, особенно потребительского.

Здесь речь идет о возврате части уплаченного гражданином РФ НДФЛ, право на которое возникает при определенных тратах. Это расходы на образование, медицину и покупку недвижимости. И кредит тут совершенно не при чем. Если гражданин собственными деньгами оплатил лечение, он может вернуть 13%. Если кредитными — тоже может.

Если рассмотреть, можно ли вернуть 13 процентов с потребительского кредита, то это невозможно. По закону можно вернуть только часть процентов по ипотеке. Все, никак иначе вне зависимости от цели кредитования.

Разъясняем ситуацию:

- Возврат налога за лечение, оплаченное в кредит. Можно вернуть 13% от суммы лечения, проценты по кредиту тут не при чем.

- Возврат налога за образование. Аналогично: не важно, откуда у человека деньги, вернуть он может только 13% от затрат на обучение.

- Возврат налога по ипотечным ссудам. Вот здесь можно вернуть 13% и с суммы покупки, и с процентов.

По каждому направлению есть ограничения и условия. Например, если речь об образовании, то возврат НДФЛ актуален только при очном обучении, вернуть можно не более 50 000 рублей.

Как рассчитать проценты при досрочном погашении кредита

Гражданину, желающему осуществить возврат переплаченных процентов, потребуется рассчитать сумму, которую банк должен вернуть.

Учтите! Для этого потребуется воспользоваться следующей формулой:

- Xкред — сумма привлеченных в рамках договора денежных средств (в рублях);

- Sкред — срок, на который гражданину предоставлялись денежные средства (в месяцах);

- Pкред — размер переплаты по займу за срок Sкред (в рублях);

- Sфакт — фактический срок, на протяжении которого были возвращены заемные средства (в месяцах);

- Pфакт — фактический размер денежных средств, уплаченных в качестве процентов за срок Sфакт (в рублях).

На основании этого размер переплаты за срок Sфакт составляет:

P = Pкред / Sкред* Sфакт

Составление искового заявления

Анализ практики показывает, что кредитные организации достаточно часто отказываются возвращать гражданам переплаченные по кредиту проценты. Если банк проигнорировал заявление гражданина о возврате излишне уплаченных процентов или ответил отказом, то для защиты законных прав и интересов потребуется обратиться в судебные инстанции.

Для этого гражданину потребуется подготовить исковое заявление.

Исходя из норм действующего законодательства Российской Федерации в исковом заявлении необходимо указать следующие сведения:

- полное наименование судебной инстанции, в которую направляется иск;

- фамилию, имя и отчество гражданина, подающего иск. Также указывается адрес регистрации и фактического проживания, реквизиты документа, удостоверяющего личность гражданина, а также номер контактного телефона. Если исковое заявление от имени истца подает законный представитель, то необходимо указать эти же данные и на этого представителя;

- все известные истцу данные об ответчике;

- описание нарушений законных прав и интересов истца со ссылками на нормы действующего законодательства Российской Федерации;

- стоимость исковых требований;

- конкретные требования, удовлетворения которых добивается истец;

- доказательства, подтверждающие правомерность выдвинутых истцом требований;

- список прилагаемой к исковому заявлению документации.

Внимание! Исковое заявление скрепляется собственноручной подписью истца или его законного представителя с расшифровкой и указанием даты подписания.

Как указано выше, в соответствии с определением Верховного суда кредитная организация вправе удерживать процент только за то время, когда гражданин фактически использовал заемные средства., поэтому суды в большинстве случаев суды встают на сторону истцов. Однако важно не просто обратиться в суд, а правильно рассчитать размер переплаченных процентов.

Предусмотренная госпошлина

Размер государственной пошлины, подлежащей уплате за подачу иска, прямо зависит от размера исковых требований.

Государственная пошлина составляет:

- при стоимости иска до 20 000 рублей – 4% от этой стоимости, но не менее 400 рублей;

- при стоимости иска от 20 001 до 100 000 рублей – 800 рублей и 3% от суммы, превышающей 20 000 рублей;

- при стоимости иска от 100 001 до 200 000 рублей – 3 200 рублей и 2% от суммы, превышающей 100 000 рублей;

- при стоимости иска от 200 001 до 1 000 000 рублей – 5 200 рублей и 1% от суммы, превышающей 200 000 рублей;

- при стоимости иска свыше 1 000 000 рублей – 13 200 рублей и 0,5% от суммы, превышающей 1 000 000 рублей, но не более 60 000 рублей.

Как вернуть процент по кредиту на покупку жилья

Обратите внимание, что речь о возврате НДФЛ — налога, который уплатил гражданин. Например, если за год им было уплачено 105 000 рублей налога этого вида, столько он и сможет вернуть.

Что возвращают с ипотеки:

- за покупку жилья. 13% от суммы, но не более 260 000 рублей;

- за проценты по ипотеке. 13% от переплаты, но не больше 390 000 рублей.

В итоге ипотечные заемщики могут сделать возврат 650 000 рублей, но не более 13% от расходов на покупку.

Если по итогу гражданину полагается возврат 500 000 рублей, а налогов в текущем году он заплатил только 150 000, остальную сумму он получает постепенно в последующие периоды.

Для получения компенсации необходимо обратиться в ФНС, предоставив соответствующий пакет документов. Выплаты происходят по итогу отчетного периода. На деле ничего сложного нет, граждане справляются с возвратом самостоятельно без привлечения компаний-помощников.

Как и в какой суд иск подавать

В случае если сумма иска превышает 50 000 рублей, то направлять этот иск следует в суд общей юрисдикции. Гражданин вправе самостоятельно определить: подавать иск в суд по месту своего проживания или по месту нахождения банковской организации, являющейся ответчиком.

Действующим законодательством Российской Федерации предусмотрены следующие способы подачи исковых заявлений:

- лично;

- законным представителем истца;

- с использованием курьерской службы;

- с использованием почтовой связи.

Гражданин самостоятельно выбирает способ подачи искового заявления в суд. Анализ практики показывает, что чаще всего исковые заявления подаются через канцелярию суда. При этом на экземпляре искового заявления, остающемся у гражданина, делается отметка о получении иска.

Отметим, что если интересы гражданина представляет законный представитель, то этот представитель должен иметь надлежаще оформленную доверенность, подтверждающую полномочия на совершение необходимых действий.

Важно! В случае если исковое заявление отправляется посредством почтовой связи, то необходимо использовать заказное отправление с описью вложений и уведомлением о вручении.