Что такое Центробанк России и какие функции он выполняет?

Итак, Центральный банк Российской Федерации (Банк России, Центробанк, ЦБ РФ) — это главный регулирующий орган кредитной системы страны. Проще говоря, это главный российский банк, который отвечает за безопасность и устойчивость рубля по отношению к другим валютам мира, развитие и укрепление банковской системы, надзор за деятельностью других банков, выдачу и отзыв лицензий.

Отметим специфические отличия и особенности этой организации:

Центральный банк России является юридическим лицом, но при этом его целью не является получение прибыли;

Банк России подотчетен Государственной Думе РФ;

При осуществлении своих функций Центробанк обязан разрабатывать и реализовывать политику по предотвращению, выявлению и управлению конфликтами интересов;

Всю полноту ответственности за деятельность Банка России несет Председатель банка (с 24 июня 2013 года эту должность занимает Эльвира Сахипзадовна Набиуллина);

Регулирующие, контрольные и надзорные функции Банка России в сфере финансовых рынков осуществляются через действующий на постоянной основе орган — Комитет финансового надзора;

Центробанк вправе обращаться с исками в суды в порядке, определенном законодательством Российской Федерации;

В тоже время, нормативные акты Центрального банка РФ могут быть обжалованы в суд в порядке, установленном для оспаривания нормативных правовых актов федеральных органов государственной власти.

Практика дел

Нередко Центробанк привлекает к ответственности коммерческие банки за нарушение требований по противодействию легализации доходов, полученных незаконным путем. Именно с этим связаны факты перестраховки финансовых учреждений и приостановки операций с деньгами, требования от клиентов подтверждения легального способа получения средств.

Банки, на которые накладываются санкции, подают на Центробанк иски в суд. Так, Арбитражный суд Приморского края рассмотрел заявление кредитной организации, которая была привлечена к штрафу. Причина – при фиксации сделки указывались паспортные данные физических лиц, а не наименование юридического лица, принимавшее участие в сделке.

По мнению сотрудников территориального подразделения Центробанка России, такие действия являются нарушением законодательства о противодействии отмыванию доходов, полученных преступным путем и финансированию терроризма. Допущенные противоправные деяния зафиксированы протоколом об административном проступке.

Руководство кредитной организации посчитало постановление и представление незаконными, обратилось в арбитражный суд с требованием их отмены. В ходе заседания подтвердился факт внесения недостоверных данных о лицах, совершавших сделку.

Поэтому сделанный вывод и наказание в соответствии с указанным законодательством, а также нормативными актами Центробанка были признаны справедливыми. В исковых требованиях отказано, апелляция и кассация оставили решение первой инстанции без изменений.

В каких случаях можно обращаться с жалобой в Центральный банк?

На сегодняшний день темой для жалобы в Центробанк РФ может стать практически любое нарушение со стороны вашего банка. Например:

- Блокировка банковской карты;

- Блокировка счета;

- Высокая комиссия при снятии средств через банкомат;

- Высокий процент по кредиту;

- Высокие штрафы, комиссии и пени по кредиту;

- Добавление номера телефона физического лица в базу автодозвона;

- Навязывание дополнительных услуг при заключении кредитного договора;

- Нарушение сроков выпуска банковской карты;

- Нарушение сроков перевода денежных средств;

- Незачисление/списание денежных средств через банкомат;

- Незачисление/списание денежных средств через платежный терминал;

- Некорректная информация в бюро кредитных историй;

- Неправомерная выдача кредита (к примеру, если кредит выдан по украденному паспорту или недееспособному гражданину);

- Неправомерные действия коллекторов;

- Отказ в возврате вклада/процентов;

- Отказ в заключении договора банковского счета/вклада;

- Отказ в открытии/закрытии счета;

- Отказ в проведении операции;

- Отказ от выдачи документов по кредиту;

- Отказ от реструктуризации и рефинансирования кредита;

- Проблемы с работой Интернет-банка;

- Проблемы, связанные с качеством обслуживания;

- Разглашение персональных данных;

- Списание денежных средств без согласия клиента в целях погашения кредита и т.д.

На кого можно пожаловаться в ЦБ РФ?

Согласно 4 статье Федерального Закона «О Центральном Банке Российской Федерации» ЦБ осуществляет надзор за следующими финансовыми организациями:

- Кредитные организации и банковские группы.

- Страховые организации.

- Микрофинансовые организации.

- Ломбарды.

- Жилищные накопительные кооперативы.

- Кредитные потребительские кооперативы.

- Сельскохозяйственные кредитные потребительские кооперативы.

На страховую компанию

Внимание. Регулятивную и надзорную функцию за деятельностью страховых компаний осуществляет департамент страхового рынка — особое подразделение ЦБ.

Так как бывает множество ситуаций, по которым страхователь может написать жалобу на деятельность страховщика, Центробанк выделил основные:

- Страховая компания отказывается или уклоняется от заключения договора на основании Федерального закона 40 «Об обязательном страховании».

- Страхователю, желающему получить полис ОСАГО, навязываются ненужные дополнительные услуги.

- Страховщик отказывается выплачивать страховую сумму или выплачивает в заниженном размере.

- Несоблюдение страховой компанией сроков рассмотрения заявлений от страхователя и выплат страховых сумм.

- Отказ страховщика принимать заявления от страхователя о возмещении убытков и выдавать документ при страховом случае.

- Осуществление некачественного ремонта, начисление завышенных страховых премий при страховании КАСКО.

- Нарушения при выдаче электронного полиса ОСАГО.

- Неправильное вычисление скидки, которая начисляется при безаварийной езде.

Мы не рекомендуем самостоятельно оформлять документы. Экономьте время – обращайтесь к нашим юристам по телефонам:

8 (800) 350-14-90

На действия банка

При несоблюдении российского законодательства и нарушении прав клиентов банковской организацией Центробанк уполномочен решать спорные вопросы в следующих ситуациях:

- Нарушение кредитной организацией банковской тайны (разглашение данных клиента, суммы кредита, графика его выплат).

- Некомпетентность банковских сотрудников.

- Навязывание платных услуг.

- Финансовые операции со счетами клиентов без их ведома.

- Отказ от выполнения законных требований клиента.

- Незаконное увеличение ставки процента по кредиту.

- Изменение условий договора в одностороннем порядке.

- Неправильное использование кредитной истории клиента банком.

Мы не рекомендуем самостоятельно оформлять документы. Экономьте время – обращайтесь к нашим юристам по телефонам:

8 (800) 350-14-90

Как написать жалобу в Банк России? Советы юриста

При подготовке письменной жалобы в Центробанк РФ не забудьте придерживаться основных правил ведения деловой переписки:

Во, первых — жалоба должна быть написана в официально-деловом стиле. Постарайтесь, чтобы ваше обращение в главный банк Российской Федерации было написано максимально корректно и не слишком эмоционально. Наличие оскорблений, угроз и нецензурных выражений может стать основанием для отказа в рассмотрении жалобы.

Во-вторых — жалоба должна быть лаконичной. Излишняя многословность будет отвлекать внимание от сути вашего обращения;

В-третьих — жалоба должна быть подписана заявителем. Центробанк (как и практически любое другое учреждение) не отвечает на анонимные письма.

В тексте жалобы рекомендуем указать следующие сведения:

- Фамилия, имя и отчество заявителя (если в качестве заявителя выступает физическое лицо);

- Наименование, ИНН и ОГРН (если заявитель — юридическое лицо);

- Контактный номер телефона;

- Почтовый адрес или адрес электронной почты;

- Способ подачи ответа (на электронную почту/на электронную почту и на почтовый адрес/ответ не требуется);

- Организация, с которой связано ваше обращение;

- Описание ситуации, которая стала причиной для подачи жалобы в Банк России;

- Требования/предложения заявителя;

- Список документов, прилагаемых к жалобе (при необходимости);

- Дата подачи жалобы.

жалобы в Центральный банк РФ (от имени физического лица)

жалобы в Центральный банк РФ (от имени юридического лица)

Обратите внимание! Если у вас появятся вопросы или возникнут какие-либо трудности при подготовке жалобы в Центробанк, вы всегда можете обратиться за бесплатной правовой консультацией к специалистам портала «ЦентрСовета». Среднее время ожидания ответа от юриста — 15 минут.

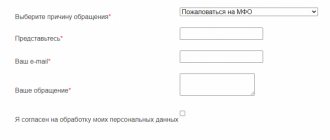

Центробанк жалоба на страховую

Оформление жалобы и подача в любую госинстанцию – однозначно вынужденная мера. Россияне часто пытаются урегулировать спор со страховой самостоятельно, но не всегда это получается. Чтобы быстрее и эффективнее добиться желаемого и отстоять свои права, граждане подают жалобу на страховую в Центробанк, ФССН, РСА и суд.

Часты случаи обращений граждан в банковские организации за возвратом денежных средств, переведенных по ошибке другим лицам. Вернуть деньги возможно, если их в добровольном порядке вернет на счет сам получатель, либо придется обращаться в суд — и подавать гражданский иск о необоснованном обогащении и взыскании неправильно перечисленных денег. Расскажем, есть ли у банковских служащих полномочия на взыскивание средств с карт и счетов ошибочно одариваемых граждан, и определим, что делать при непоправимом переводе. Также в этой статье рассмотрим, какова же реальность — как суды реагируют на иски по возврату средств.

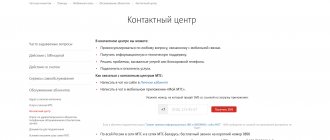

Порядок подачи жалобы в Центробанк России

Общественная приемная Банка России находится по адресу: Москва, Сандуновский пер., д. 3, стр. 1.

- Режим работы общественной приемной ЦБ РФ: пн-чт с 10:00 до 16:00, обед с 12:30 до 13:30

- Записаться на личный прием можно по телефону:

Почтовый адрес для письменных обращений: 107016, Москва, ул. Неглинная, д. 12, Банк России.

Обратите внимание! Если вы хотите оставить устное обращение, рекомендуем обратиться в Контактный центр Банка России по телефону (круглосуточно, бесплатно для звонков из регионов России) или (круглосуточно, звонок оплачивается в соответствии с тарифами вашего оператора).

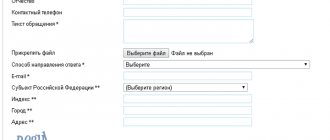

Как подать жалобу в Центральный банк через интернет? Пошаговая инструкция

Еще один способ обращения в Центробанк — подача жалобы с помощью интернет-приемной на официальном сайте ЦБ РФ. Для этого вам потребуется заполнить простую форму обращения:

Шаг первый: выберите тему жалобы (например: Навязывание дополнительных услуг при заключении договора);

Шаг второй: укажите наименование организации, с которой связано ваше обращение;

Шаг третий: заполните поле «текст жалобы»;

Шаг четвертый: заполните информацию о себе;

Шаг пятый: укажите желаемый способ получения ответа.

Готово! Жалоба отправлена в адрес Центрального банка. Если ваше обращение относится к компетенции ЦБ РФ, то оно обязательно будет рассмотрено наряду с другими письменными обращениями.

Неправомерные действия финансовых организаций

Чаще всего клиенты сталкиваются с такими нарушениями:

- Приостановка платежа;

- Введение комиссии в одностороннем порядке по договору вклада, неправомерное ее удержание;

- Изменение процентной ставки по кредитному соглашению и т.п.;

- Введение запрета или умышленное ограничение клиентов в праве досрочно погасить долг;

- Передача данных третьим лицам без согласия и уведомления должников, вкладчиков и т.п.;

- Другие нарушения действующего законодательства, включая антимонопольное, защиту прав потребителей и т.п.

Например, в 2010 году такие учреждения, как Юниаструм-банк, СКБ-Банк и Инвестторгбанк препятствовали клиентам в пополнении вкладов по процентным ставкам в соответствии с ранее заключенными договорами. Эти финансовые структуры предприняли маркетинговый ход, подписывая договоры с вкладчиками по наиболее выгодным для них процентным ставкам, а затем в одностороннем порядке меняли условия. Их действия были признаны незаконными, проявлением недобросовестной конкуренции.

Другой случай – предоставление клиентам при заключении соглашения с банком «Транспортный» бесплатно пополнять срочный вклад, а затем удержание 5% комиссии. Аналогичные нарушения отмечались в других финансовых учреждениях, включая известный на всю страну банк Тинькофф. В этих случаях устранить нарушения удалось в досудебном порядке, избавив клиентов от длительных и дорогих судебных разбирательств.

Наиболее остро стал вопрос по приостановке финансовых операций с признаками легализации незаконно полученных денег. На основании положения Центробанка №375-П от 2012 года банки обязаны принимать меры, чтобы выявлять в деятельности клиентов сомнительные транзакции. Результат – за период с января по октябрь 2021 года было приостановлено 480 тысяч переводов на общую сумму около 200 млрд рублей.

Причины такой ситуации:

- Формальный подход сотрудников банка при проверке денежных операций;

- Принятие решения на основе одного или двух признаков;

- Игнорирование положений гражданского законодательства, запрещающего подобные действия (п.3 ст.845 ГК).

Как следствие, суды удовлетворяют исковые требования в трех из пяти случаев. Это означает, что отстаивать нарушенные права перед банками можно и нужно, тем самым пресекая их дальнейшие противоправные действия. И начинать процесс нужно с досудебного урегулирования конфликта, включая обращение в Центробанк.

Общая информация о том, куда жаловаться на банк, описана в специальном материале. Рекомендуем к прочтению.